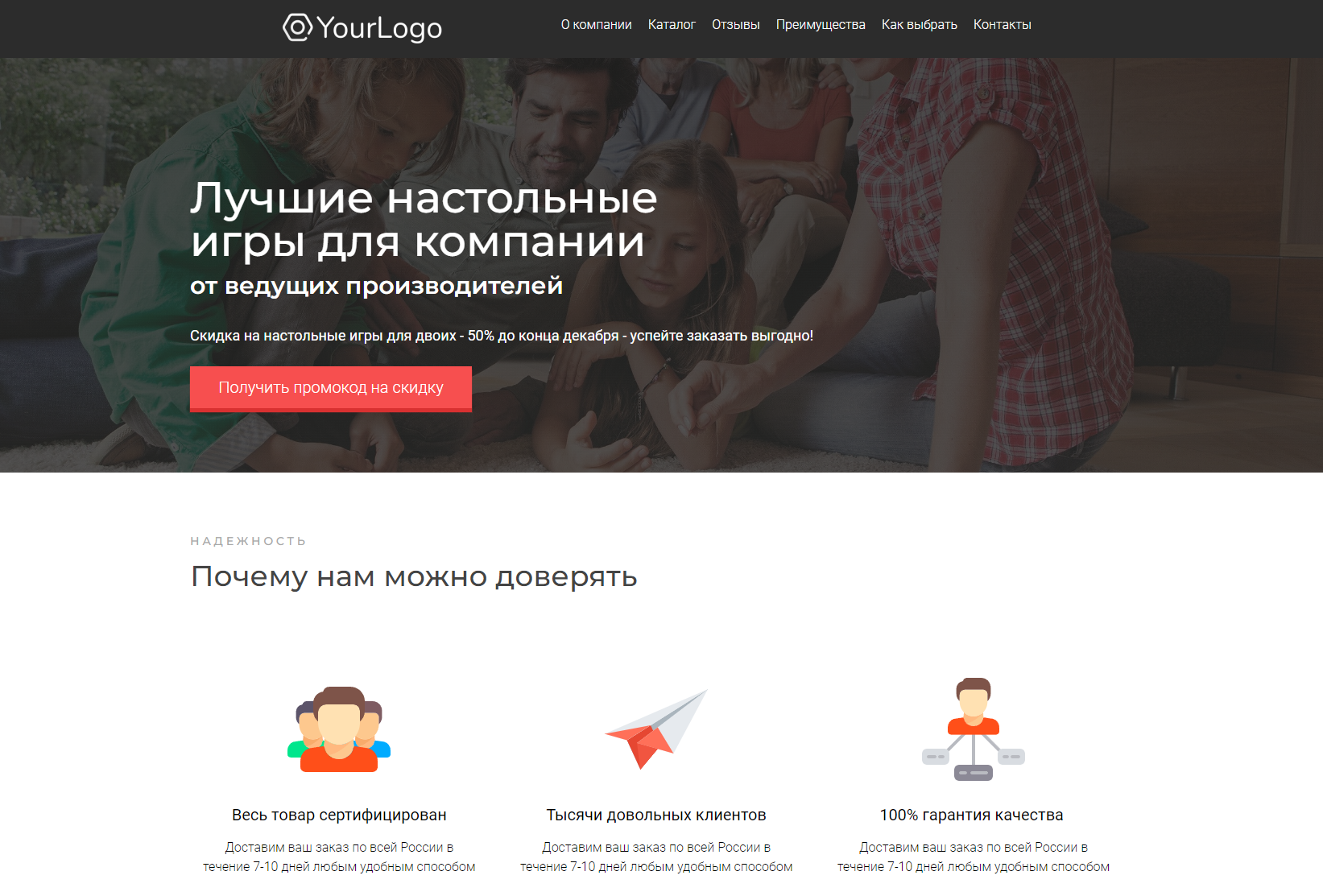

Создание шаблона игрового сайта для бизнеса: ключевые аспекты и преимущества

Введение Сегодня индустрия онлайн-игр развивается стремительными темпами, привлекая все больше людей разных возрастов и интересов. Вместе с этим растет и конкуренция среди компаний, предлагающих свои услуги в этой сфере. Чтобы выделиться на фоне других игроков,